在期货交易中,准确判断市场风险至关重要,它关乎投资者的资金安全和投资收益。以下是一些判断期货市场风险的有效方法。

首先,宏观经济环境是影响期货市场风险的重要因素。宏观经济数据如GDP增长率、通货膨胀率、利率等都会对期货价格产生影响。当经济增长强劲时,商品需求通常会增加,推动期货价格上涨;反之,经济衰退可能导致需求下降,价格下跌。例如,在高通货膨胀时期,大宗商品期货价格往往会上升,因为投资者会寻求通过投资期货来对冲通胀风险。而利率的变动会影响资金的成本和流向,进而影响期货市场。利率上升可能使持有期货合约的成本增加,导致市场需求下降。

其次,供需关系是判断期货市场风险的核心因素。对于商品期货而言,供应和需求的变化直接决定了价格走势。供应方面,自然灾害、政策调控、生产技术变革等都可能影响商品的产量。例如,恶劣的天气可能影响农产品的收成,导致供应减少,价格上涨。需求方面,经济发展、消费习惯、替代产品的出现等都会影响商品的需求。如果某一行业对某种商品的需求突然增加,而供应无法及时跟上,就会导致价格上涨。投资者需要密切关注相关商品的供需数据和行业动态,以判断市场风险。

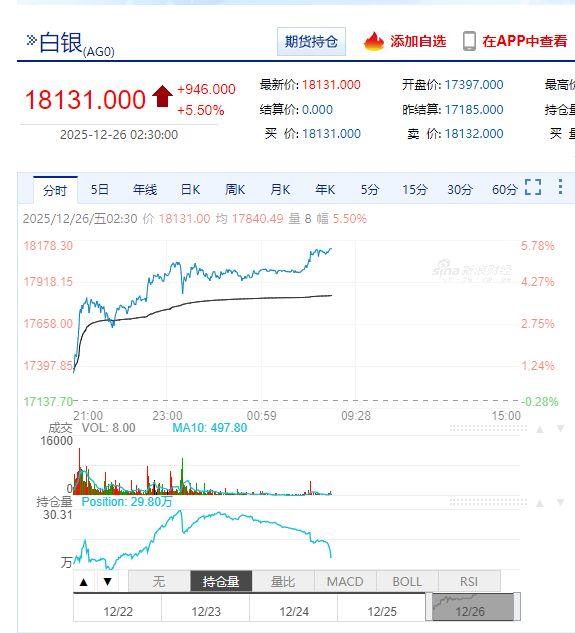

再者,市场情绪也会对期货市场风险产生重要影响。市场参与者的情绪波动往往会导致价格的过度波动。当市场情绪乐观时,投资者往往会过度买入,推动价格上涨至不合理的水平;而当市场情绪悲观时,投资者可能会恐慌性抛售,导致价格暴跌。投资者可以通过观察市场的成交量、持仓量以及相关的市场调查和分析报告来了解市场情绪。例如,当成交量和持仓量大幅增加,且价格快速上涨时,可能意味着市场情绪过于乐观,存在回调的风险。

此外,政策法规的变化也是不可忽视的风险因素。政府的财政政策、货币政策、产业政策等都会对期货市场产生影响。例如,政府对某一行业的补贴政策可能会增加该行业相关商品的供应,从而影响期货价格。同时,监管政策的变化也可能对期货市场的交易规则、保证金要求等产生影响,增加市场的不确定性。

为了更直观地比较不同因素对期货市场风险的影响,以下是一个简单的表格:

影响因素 对期货市场风险的影响方式 宏观经济环境 通过GDP、通胀率、利率等数据影响资金流向和市场需求 供需关系 供应和需求的变化直接决定价格走势 市场情绪 情绪波动导致价格过度波动 政策法规 财政、货币、产业政策及监管政策影响市场规则和不确定性

本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

313啦实用网

313啦实用网