国联民生证券认为,央行国债买卖转向常态化,旨在开辟基础货币投放新渠道并调控长端利率。目前我国央行持债比例远低于美日,增持空间大。同时,2025年四季度贷款利率降幅显著收窄,显示银行息差压力缓解,预计短期内降准降息概率降低。中期“资产荒”可能回归。

国联民生证券于2026年2月11日发布研究报告,由分析师王先爽、文雪阳解读央行最新发布的《2025年第四季度中国货币政策执行报告》。报告聚焦央行国债买卖操作的常态化转向,这一政策信号对理解中国货币政策框架演变及债券市场走向具有关键意义。

常态化背后的三重逻辑

《报告》明确提出”未来中国人民银行将常态化开展国债买卖操作,关注长期收益率的变化,灵活把握操作规模。”这标志着央行货币投放渠道的重大调整。

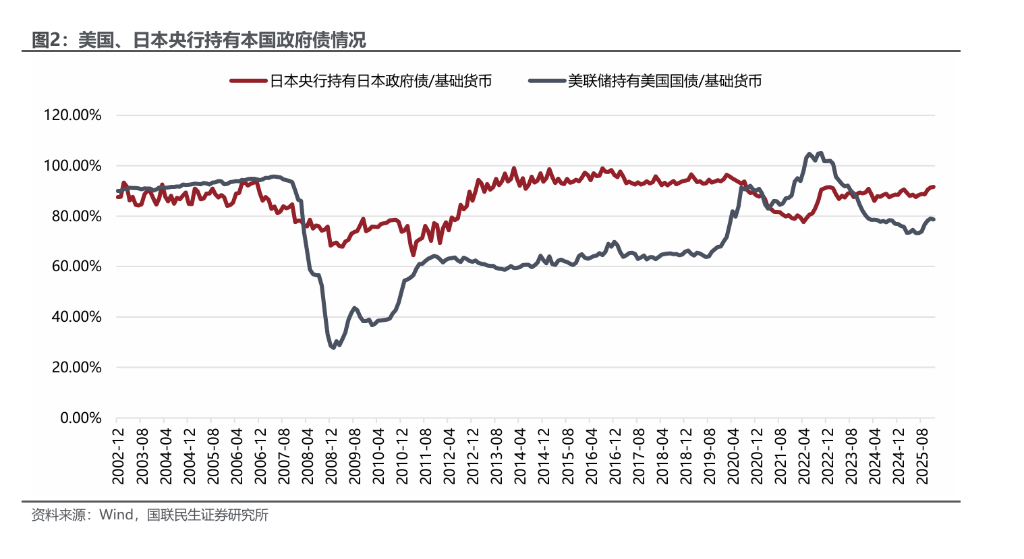

国联民生从三个维度解读这一转变:长期看,基础货币年均需投放3.2万亿元,但法定准备金已处低位、外汇占款增长有限,央行需寻找新的投放渠道;横向对比看,美国、日本央行持有政府债占基础货币比重分别达79%、92%,而中国仅为5.5%,增持空间显著;短期看,央行已累计净买入约7000亿元国债,按平均1年期限,月均到期500-600亿元,需持续滚动操作。

息差压力显露缓解迹象

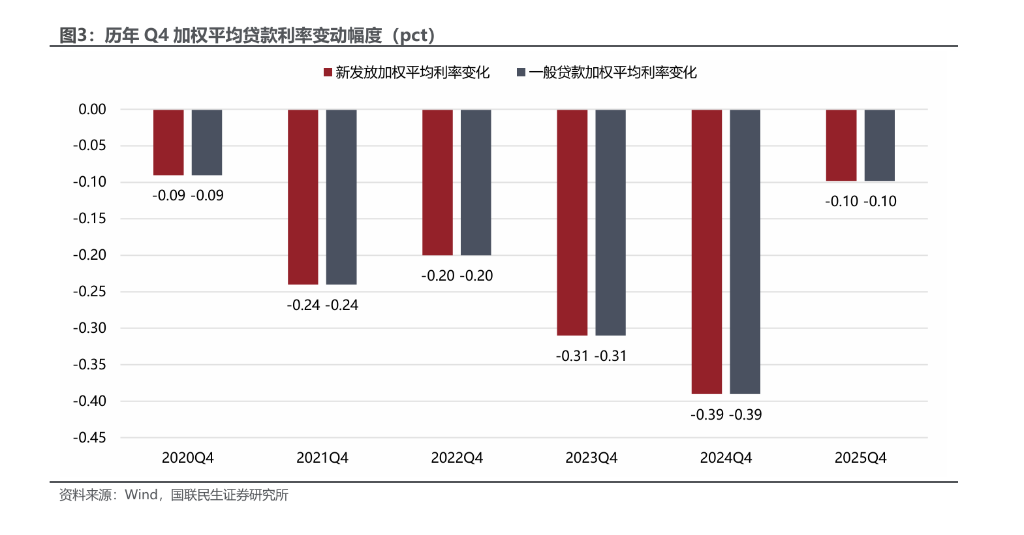

值得关注的是,2025Q4贷款利率下行势头明显放缓。新发放贷款加权平均利率环比仅降10bp,为2021年以来最小降幅,远低于2023Q4、2024Q4的31bp、39bp降幅。国联民生认为,行业贷款新发利率下行压力在逐步放缓,不排除2026Q1企稳甚至回升的可能性,叠加高息存款到期,银行息差压力有望缓解。

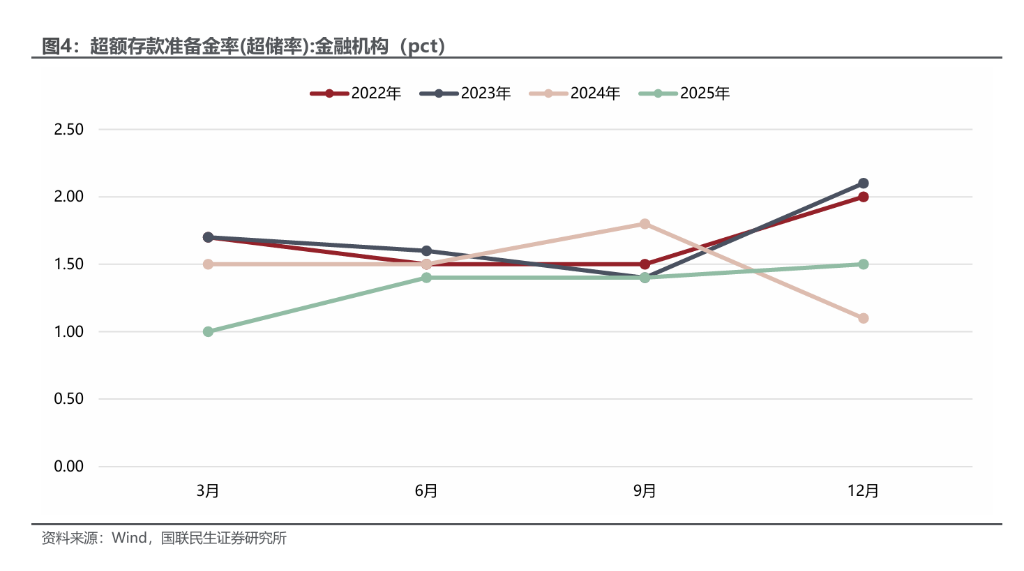

报告显示2025年末超储率回升至1.5%,同比提升0.4个百分点,解释了开年资金面偏宽松的现象。展望未来,考虑到资本市场活跃度较高,国联民生预计一季度降准降息概率不高。中期看,”资产荒”现象可能回归,长债利率有下调空间;股市流动性方面,在M1增速企稳前维持中性偏保守预期,可关注银行板块超额收益回归机会。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

313啦实用网

313啦实用网